- XMや海外FXの税金の仕組みや計算方法

- 確定申告のやりかた(必要書類・手順・対策)

- XMの税金に関する様々な疑問への回答

こんにちはブチにゃんです。

人気海外FX業者であるXM(XMTrading)にて、実際に利益を出すことができた場合に直面するのが税金の問題です。

FX取引を通じて得た利益の額に応じて確定申告を行い、納税する必要があるのですがやり方が分からずに「なんとなく面倒だな」と感じている方も多いのではないでしょうか?

そこで今回はXMで得た利益に対する税金の計算方法、書類、申告方法を徹底的に解説していきます。

XMは海外FX業者ということもあり、確定申告をしなくてもバレないのでは?出金しなければ利益じゃないから納税義務はないよね?など様々な疑問や質問が飛び交っています。回答もそえて気になるポイントに踏み込んでいくのでぜひ最後までご覧ください。

国内のFX業者と海外のFX業者とで税金の種類や計算も異なるので、そういった点にも注目です。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

また「ブチにゃんが無料EAで稼いでいる方法を知りたい」というは以下の記事も必見です。無料EAを使って稼ぐために必要なノウハウを全てまとめた完全版の記事となっています。

XMの税金は総合課税の雑所得

XM(XMTrading)は海外FX業者ですので、得た利益・所得は総合課税の雑所得に分類されます。総合課税は累進課税のため、所得額に応じて税率が変動し、基本的に稼げば稼ぐほど納税額も大きくなります。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 譲渡所得

- 一時所得

- 雑所得

総合課税は上記8種から構成され、この場合XMでのFX取引で発生した利益(雑所得)を他の総合課税対象の所得と合算し、控除額や経費を差し引いた上で課税対象額が計算されます。

海外FX業者と国内FX業者の税制・計算の違い

国内のFX業者で取引した損益には「申告分離課税」が適用されます。

- 税金の種類:申告分離課税

- 税率:一律20.315%

- 損失繰越控除:3年間

- 税金の種類:総合課税(雑所得)

- 税率:利益額で変動

- 損失繰越控除:不可

申告分離課税は損益額が変化しても税率が一律20.315%である特徴があり、仮に国内FX業者と海外FX業者の両方で取引をしているとした場合それぞれの損益をまとめることはできず、切り分けて申告する必要があるため注意しましょう。

以前は国内FX業者も総合課税だったのですが、金融庁により税制が見直され2012年以降は現在の扱いとなりました。これには様々な理由があるとされますが、日本の金融庁としては海外にお金が流れるよりも国内に落としてもらう方が良いため、国内FXに対する税金を下げることで相対的に海外FXの利用者を減らす目的があったとするのが有力です。

また国内FXは損失の繰り越しが3年間までできることも特徴で、例えば1年目に100万円の損失を出し、2年目で50万円の利益、3年目に200万円の利益を出した場合、課税対象額は以下のように計算できます。

- 1年目:-100万円→課税対象額0円

- 2年目:+50万円(前年繰り越し-100万円=収支-50万円)→課税対象額0円

- 3年目:+200万円(前年繰り越し-50万円=収支+150万円)→課税対象額150万円

赤字も報告した方がお得ということで、確定申告を積極的にさせたいがための税制とも言えますね。

このような税金の違いで利用する業者を選択するという方も確かにいらっしゃいますが、正直なところ国内業者よりも海外業者の方が人気であることから、皮肉にも提供サービスの質で圧倒的に海外業者に軍配が上がることを裏付けてしまっています。

XMを既に利用されている方はXM自体の特徴はもちろん、国内業者と海外業者の違いなども把握されていらっしゃると思いますので詳しくは割愛させていただきますが、「【決定版】海外FXと国内FXの違いを比較!国内FXより海外FXが人気の理由」といった記事も用意しているので気になる方は参考にしてください。

そして今回はXM(XMTrading)・海外FX業者における税金のお話ですので、国内FX業者に関してはこのあたりにしておき、改めて海外FX業者の税金につてを中心に、次項目から掘り下げて見ていくことにします。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

XMで税金の申告が必要なタイミング

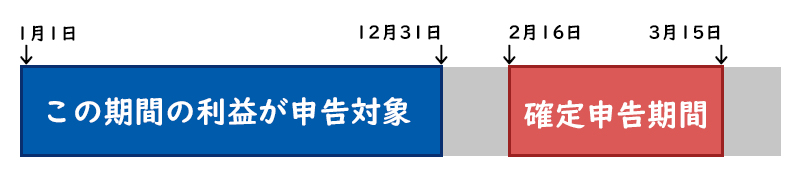

XMの税金は1月1日~12月31日の年間の利益額で決まります。

課税対象となった場合、原則として翌年の2月16日~3月15日の1か月間の間に確定申告を行う必要があります。ただしそれぞれの日付が土曜・日曜・祝日と重なった場合は翌平日が申告期限となります。

また特例として確定申告期間がその年に限り変更されるケースもあるので、気になる方は「国税庁公式サイト」で確認を行いましょう。

具体例として2021年(令和3年度)の確定申告時期は、新型コロナウイルス・緊急事態宣言などの影響を考慮し、確定申告会場の混雑回避や計算する時間の余裕を十分に取る目的で1ヶ月間の申告期限の延長が行われました。

XMでいくら稼いだら確定申告が必要か

確定申告の対象者は、稼いだ金額と現在給与所得があるかどうかによって変わります。

一般的に年間20万円以上の利益が出た場合に確定申告が必要と表現されることが多いのですが、それは給与所得者のケース。被扶養者を含め非給与所得者の場合は年間48万円以上の所得発生で申告義務が発生します。

- 給与所得があり、給与以外の利益が20万円を超えた場合

- 給与所得がなく、利益が48万円を超えた場合

XMや海外FXにおいてこの場合の利益とは「ポジションを決済した時点」で確定し、出金した金額とは異なるので注意です。

仮に出金をせずXM内の取引口座残高に残したままでも、先述した以上の利益額があれば申告対象となります。

ちなみに先程給与所得のある・なしで利益額の線引を行いましたが、提示した20万円/48万円以下でも申告の義務が発生する場合があるので以下をご確認ください。

- 給与所得(年収)が2,000万円を超えている場合

- 医療費控除等を受けるため確定申告をする場合

- XM以外の副業等でも所得があり合算で20万円/48万円を超える場合

一般的に確定申告(年末調整)は正社員・アルバイト問わず勤め先の会社が行ってくれるため、ご自身で税金の計算をしたり申告を行った経験がある方はそう多くありませんよね。

初めての方にとっては、正直先ほどの条件だけを見ても理解し難いかと思います。消費税のように一律の割合であれば計算も楽なのですが、裏を返せば稼ぎが少なければ税金も少なくなる仕組みとなっているので、頑張って計算を行いましょう。

それでは各種条件も踏まえ、いくつかの職業やケース別に税金の発生イメージを解説していきます。

給与所得者(サラリーマン)の場合

サラリーマンを筆頭に会社・企業にお勤めで給与所得がある場合、給与以外の所得が「年間20万円以上」ある場合に確定申告が必要です。

会社員の方は普段の収入・給与については会社で年末調整が行われるため確定申告が不要なのですが、XMでの利益は給与とは無関係の収入でありご自身で申告する必要があります。

またXMの税金は「雑所得」と解説しましたが、他の雑所得との損益換算にて結果所得額が20万円以下(赤字を含む)となった場合、確定申告は不要で税金も発生しません。こういった事情から、様々な副業をされている方はXM外の所得の税金についても調べてみましょう。

勘違いされやすい点ですが「損益換算」はあくまで雑所得同士を対象としてのものです。XMで損失が出たからと言って、給与所得と損益換算し給与所得に対する税金を下げることはできないので注意してください。

ちなみにサラリーマンを例にしましたが、正社員でない方も雇用形態に問わず給与所得が130万円以上ある場合は同じ条件で申告が必要です。

また、公務員やお勤め先によってはFXを含め副業全般が禁止という方もいらっしゃるでしょう。もちろんそういった規則を守ることは大事なのですが、実際にXMに興味をお持ちであり、税金の発生などから副業がお勤め先にばれる・ばれないを気にされているケースもあるかと思います。

「XMの税金から副業がばれないか」については当記事で改めて後述しており、気になる方はリンクから先にご覧になっても問題ありません。

個人事業主・専業トレーダーの場合

個人事業主として登録をされている方は、XMの損益額に関わらず必ず確定申告を行う必要があります。

給与所得のない専業トレーダーの方は「年間48万円以上」の利益がある場合に確定申告が必要です。もちろん個人事業主や法人としてXM・FXを取り組まれている方は損益問わず確定申告・年末調整は必須となるので勘違いのないようにしましょう。

被扶養者・学生の場合

学生や専業主婦の方など、非会社員で給与所得がない場合、XMやそのほか内職・在宅ワークなどで得た収益の合計が「48万円以上」の場合に確定申告が必要です。

家族や配偶者の収入によって生活をされ、年間の収入は130万円以下の方を指します。(特例あり)

例えばご家族が被扶養者手当などを受けている方は、年間48万円以上の収入があると手当や保険の一部を受けられなくなる可能性もあるので、必ずご家族にご相談の上XM・FX取引を行うようにしてください。

年収2000万円以上の場合

XMの損益額に関わらず、年収が2000万円以上の場合は確定申告が必要です。

給与所得の場合、多くの場合勤め先の会社が年末調整を行ってくれるのでXMでの利益が「年間20万円以下」の場合確定申告を行う必要がないのですが、2000万円を超えていると必ずご自身での確定申告が必要となります。

必要経費は計上可能!

ここまで「利益」の考え方について触れて来ましたが、もちろんXM・FX取引のために使った資金は、必要経費として利益から差し引き計算することが認められています。

XMに限らずFX取引における必要経費とは、例えば取引をするために購入したパソコンやタブレット購入費用、入出金時に生じた各種手数料、FXに関する参考書籍の購入費や、勉強のためのセミナー参加費用、EA(自動売買システム)の購入費用などが該当します。

正直どこまでが経費と認められるかの線引きは曖昧で、最終的には確定申告時の窓口の担当者や、税理士・税務署次第でもあるため、自信をもってこれは必要経費だと言える内容ものであれば、とりあえずは計上しておくようにしましょう。指摘を受けた場合に修正して遅くはないでしょう。

例えばXMで利益が年間25万円出ていたとして、その年にFX取引用に10万円のパソコンを購入していれば差し引き15万円の利益となります。この場合利益が20万円以下となったため課税対象にはなりません。

経費の計算時は領収書やレシートが必要となるので必ず受け取るようにしてください。またそれらは確定申告後も7年間は保管しておいてください。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

XMから必要書類をダウンロード

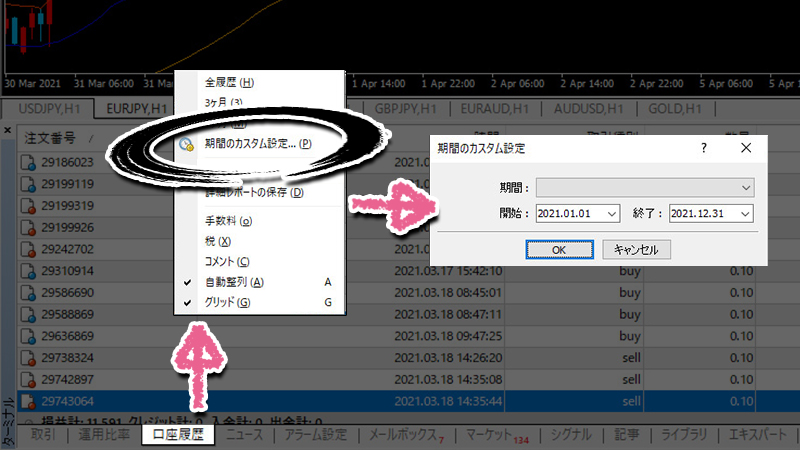

XMでの取引利益、損益のデータはMT4/MT5のプラットフォームから簡単に閲覧とダウンロードが可能です。利益額の計算を後ほどゆっくり行えますし、資料提出を求められた場合にも役立ちます。

プラットフォームの下部にある「口座履歴」の上にカーソルを合わせた状態で右クリックをしてください。表示されるメニューの「期間のカスタム設定」から期間の設定ができるため、確定申告対象の年の「1月1日~12月31日」の範囲を入力しましょう。

次に表示された取引履歴の上で再度右クリックでメニューを開き「レポートの保存」を選択してください。

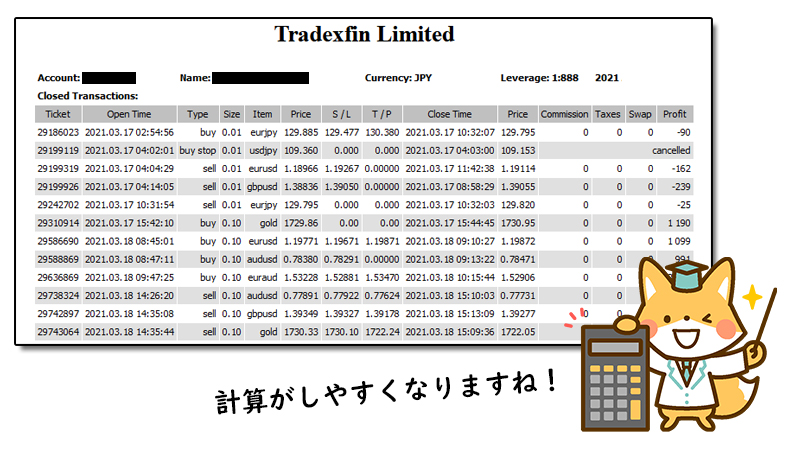

上記のようにあなたがXMで取引した記録が保存できました。

取引した日付や投資額、利益額・損失額すべて確認できるので、あとはXMへの入金と出金の履歴をあわせれば、確定申告に必要なXMの情報は全て揃ったことになります。

先述しましたが、収支の計算に役立つほかにも資料としてプリントアウトしておき、証明書類として確定申告時にあわせて提出するなどすればより安心です。

ただし「XMを退会・解約」している場合や「XMの口座が凍結」していると、当然ご自身のアカウントにプラットフォームからログインできないため、取引履歴の確認を行うことができません。

必ず解約する場合も、必要書類・データのダウンロードを終えてから行うようにしてください。

XMサポートデスク問い合わせ方法

XMへの連絡はサポートページからメールまたはライブチャットで行いましょう!

XMの税金の計算方法

XMの税金の計算方法ですが、雑所得(総合課税)に発生する所得税・住民税・復興特別所得税の3つの税金を合算した金額が納税額となります。

- 所得税

- 住民税

- 復興特別所得税

各税金の計算方法を見ていきましょう。

前提となる課税所得を求める

XMを利用・FX取引をされている方の職業別割合の1位は常勤雇用(非管理職)とのデータが発表されています。つまり「給与所得者(サラリーマン)」に該当します。

それを踏まえ、今回はわかりやすい以下のモデルケースで計算をしてみます。

- 年齢36歳

- 年収:448万(給与)

- XMでの年間利益:240万円(月間20万円)

※上記モデルケースでの「年収」は、国税庁の年齢別年収データを参考にした年齢別の平均額です。また社会保険に加入しているとします。またFXトレーダーの年齢割合は30代が最も多いので、そちらも参考としています。

最終的な納税額は「課税対象の所得の総額」から算出します。当然ですがXM(海外FX)でのみの利益と、他の所得がある場合では納税額が違ってきます。

そして給与に話を戻しますが、給与には「給与所得控除」というものがあり支給された給与全額が課税対象ではありません。以下「給与所得控除」の計算表となります。

| 給与年収 | 給与の所得控除 |

|---|---|

| 162万円5千円以下 | 55万円 |

| 162万円5千円超~180万円以下 | 給与×40%-10万円 |

| 180万円超~360万円以下 | 給与×30%+8万円 |

| 360万円超~660万円以下 | 給与×20%+44万円引 |

| 660万円超~1,000万円以下 | 給与×10%+110万円 |

| 1,000万円超 | 195万円(最大値) |

※こちら2020年1月1日に実施された税制改正後の数字で、以前よりも給与所得控除は引き下げられています。

上記の控除額も踏まえ年収が448万円の場合、給与の課税所得は次の式で計算可能です。

448万円-(448万円×20%+44万円)=314万4000円

この課税対象の給与所得「約314万円」にXMの利益「240万円」を加えた「554万円」が、最終的【課税所得】となります。ではこの数字をベースに、所得税・住民税・復興特別所得税の3つの税金を更に見ていきましょう。

所得税の計算

所得税は「課税所得×税率-控除額」で求めることができ、所得の金額が大きい程税率は5%~45%の間で変動し高くなります。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% |

0円 |

| 195万円超~330万円以下 | 10% |

97,500円 |

| 330万円超~695万円以下 | 20% |

427,500円 |

| 695万円超~900万円以下 | 23% |

636,000円 |

900万円超~1,800万円以下 | 33% |

1,536,000円 |

1,800万円超~4,000万円以下 | 40% |

2,796,000円 |

4,000万円超 | 45% |

4,796,000円 |

所得税の税率は平成27年度に見直しが行われているので、上記の最新版を参考に計算をされてください。

課税所得に対し税率と控除額が上昇しています。またこれは課税所得に対する控除で、そのほか「基礎控除」「社会保険料控除」の2つの控除も受けることが可能です。

所得税には基礎控除として一律38万円が適用される

支払った社会保険料から計算され適用される

社会保険料控除は、実際の収入やご自身の状況によって大きく変動するため簡単に求めることができないのですが、今回はわかりやすいように「60万円」の控除が適用されると仮定し計算してみます。基礎控除とも合算し、控除額は90万円です。

確定申告時にはさらに以下の控除も適用可能ですが、一切契約をされていない場合もあると思いますので、今回の計算には含めないものとします。人によっては更に控除額が大きくなるとご理解いただければ問題ありません。

- 配偶者控除

- 扶養控除

- 勤労学生控除

- 寡婦控除

- 障害者控除

- 医療費控除

- 寄付金控除

- 雑損控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

実際に計算してみます。まずは課税所得から「基礎控除+社会保険料控除」を引いてください。

課税所得554万円-控除額90万円=464万円

ではこの金額に税率を掛け、課税金額に対する控除額を引きます。

464万円×税率20%-控除427,500円=50万500円

よって【所得税は50万500円】と計算できました。

住民税の計算

住民税は市区町村民税と都道府県民税の2つに分かれており、その2つの合計額が納税すべき住民税となります。

- 市区町村民税:課税所得×6%+均等割額-調整控除額(自治体ごとに異なる)

- 都道府県民税:課税所得×4%+均等割額-調整控除額(自治体ごとに異なる)

内訳を先に開示しておき何ですが、結局のところ合算して計算されるため「課税所得×10%+均等割額(5,000円目安)-調整控除額」という認識で問題ありません。

ただ注意が必要な要素とし、ここで計算に使う「課税所得」は前項の所得税計算時とは控除額が異なるため、再計算が必要となります。

- 所得税の基礎控除→38万円

- 住民税の基礎控除→33万円

所得税の控除額よりも、住民税の控除額の方が5万円低いことに気付かれると思います。

よって所得税時計算した「464万円」よりも5万円高い「469万円が課税所得」となり、こちらを先述した住民税の計算式にあてはめてみましょう。

課税所得469万円×税率10%+均等割5,000円-調整控除2,500円=47万1500円

上記のことから【住民税は47万1500円】と計算できました。

復興特別所得税の計算

復興特別所得税の計算式はそのほか2つの税金と比べとても簡単で、「所得税×2.1%」で求めることができます。

50万500円(所得税)×2.1%=1万510円

復興特別所得税は1万510円となりました。

支払う税金の合計はいくら?

ここまで計算してきた3つの税金を合計してみます。

- 所得税:50万500円

- 住民税:47万1500円

- 復興特別所得税:1万510円

以上のことから、今回発生した納税義務額は【98万2510円】となります。

給与所得者の場合は、お勤め先で給与から先に一部の税金が天引きされている方も多いと思います。

その場合、確定申告後に収める金額は事前に納付を済ませている分は当然減額されます。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

XMで稼いだ時の確定申告の方法

確定申告は申告期間(毎年2月16日から3月15日)にて、全国の税務署や市町村の税務課などで行うことが可能です。

XMや海外FXの確定申告は慣れないと多少手間取る部分や不安な要素もあるでしょう。その場合上記の申告期間以外でも確定申告に関する相談はいつでも対応してもらえるので、何か気になることがあれば予め相談をしてみることをおすすめします。

上記の場所以外にも、臨時で確定申告相談会場が設けられる地域もありますし、そういった情報も国税庁や税務署に確認することが知ることもできます。もちろん税務署に行く時間のない方や、面倒な方は郵送・インターネットからでも行うことも可能なので積極的に利用しましょう。

XMの名称・住所(所在地)・に注意

確定申告を行う場合、取引先の名称や所在地も記載する必要があります。

XMはサービスの配信地域別に複数の法人を持っており、それぞれ当然名称や所在地も異なります。日本向けの「XMTrading」は以下の情報となるので、確定申告の際もこちらを入力(記載)するようにしましょう。

- 名称:Tradexfin Limited

- 所在地(場所):Steliou Mavrommati 80B, Agios Pavlos, 2364, Nicosia, Cyprus

もしインターネットから確定申告を行う場合、入力できる文字数の制限で上記所在地が全て入力できない場合は冒頭の「Steliou Mavrommati 80B,」を削除してください。これでも主要な情報は伝わります。

XMの税金は国内FXよりも高いのか

国内FXと海外FXはそもそも税金の種類が異なることは「海外FX業者と国内FX業者の税制・計算の違い」で説明した通りです。国内FXは一律「20.315%」、海外FXは累進課税で稼げば稼ぐほど税率が上昇していきます。

上記のことも含め、「海外FXはサービスとして魅力的だけど税金が高い!」と認識されている方も多いでしょう。

と言っても、その答えは既に記事中に出ており、注目は累進課税の控除額です。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% |

0円 |

| 195万円超~330万円以下 | 10% |

97,500円 |

| 330万円超~695万円以下 | 20% |

427,500円 |

課税所得が695万円までであれば、税率は20%以下です。対して先述した通り国内FXは一律20.315%のため、課税所得が695万を超えない限りはXM(海外FX)の方が発生する税金は少ないということになります。

もちろん国内FXには損失繰越も適用されるので、運用方法によっては国内FXを利用する方が良いケースもあるのですが、あくまで税金だけを考えた場合は決して海外FXが一方的に高いわけではありません。

給与所得で年収が500万円ある方だとしても【695万円-500万円=195万円】で、副業としてのXMの利益が195万円以下の場合は、海外FXの方が有利となります。

問題となってくるのは課税所得が900万円を超えてくる場合ですね。

| 課税所得 | 税率 | 控除額 | 900万円超~1,800万円以下 | 33% |

1,536,000円 |

1,800万円超~4,000万円以下 | 40% |

2,796,000円 |

4,000万円超 | 45% |

4,796,000円 |

|---|

特に課税所得が1800万円を超えてくる場合、国内FXの倍前後の税率となってきます。もちろん控除額も大きくなるので急激に納税額が増えることはある程度避けられていますが、それでも高額です。

上記のことを踏まえひとつの結論ですが、数字から考えれば900万円以上の課税所得となってくる場合、国内FXよりも税率は高くなる場合があるものの、控除額も大きくなるほか、なにより国内FXと海外FXのサービスの違いも加味しより自身が稼ぎやすい方は使ったほうが最終的に利益は残りやすいと考えます。

まして多少副業で月に10万円~20万円程度収入を増やせればとお考えの場合などは、間違いなく海外FXの方が税金の面でも有利です。ご自身のXMとの向き合い方と状況に応じて判断をしてください!

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

XMの税金に対するQ&A

XMの税金に対する基礎知識は以上となりますが、ここまで読み進めてくるとより細かい疑問や質問が出て方もいらっしゃると思います。

そこで実際に「よくある質問・疑問」をまとめて回答を行っていきますので参考にしていただければ幸いです。

含み益の状態でも課税の対象?

XMの課税のタイミングはポジションを決済したタイミングです。

ポジションを持っている状態は損益額が確定しないため、いわゆる「含み益」は課税の対象となりません。

年末年始など、決済するタイミング次第では若干ではありますが節税を期待できる可能性はあります。

ボーナスやポイント(XMP)に税金は掛かる?

XMから受け取ったボーナスは「利益」ではないため、課税対象とならず税金は掛かりません。

理由はボーナスは出金できないため、資産と見なされないためです。ただし、XMPを現金化した場合は当然所得となります。

一般のボーナスはあくまでXM内のみ使える証拠金として考え、実際に現金化できる額から損益を算出しましょう。

キャッシュバックの税金問題

XMを利用した上で発生したキャッシュバックも課税対象で税金が掛かります。

そもそも、一般的に海外FXを利用する上での「キャッシュバック」とは2種類の言葉の意味があり、1つは取引を通じFX業者自体がトレーダーへ一部証拠金をキャッシュバックをするもので、今回は「ボーナス」として考えるので例外としてください。

もう1つのキャッシュバックは、いわゆる外部の「キャッシュバックサイト」を利用した上でのものを対象とします。

キャッシュバックサイトを経由してXMを取引すると、取引額に応じてキャッシュバックを受けれる可能性があるのですが、当然利益と判断され税金の対象です。確定申告の場合は漏れがないよう注意してください。

XMの税金から副業がバレないか心配

公務員の方や、副業が禁止されている企業にお勤めの方にとって、XMで取引をした場合に発生する税金から、副業が会社にバレてしまうのでは?と不安な方も多いと思います。

本来の理屈から言えば「FXは副業ではない」と解釈される事が多く、仮にバレても咎めることはできません。理由としてFXは通貨や商品の交換を行っているだけで「利益」は交換の際に発生する副産物だからです。

とはいえ、環境によってはそういった話が通用しない場合もあるでしょう。

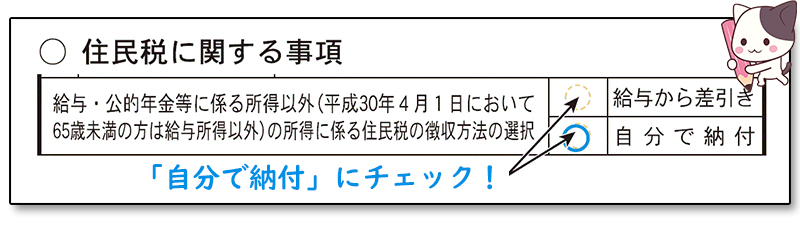

実際なぜ副業がばれるかと言えば、確定申告をすることで給料分以上に住民税が上昇し、給料以外に収入があることが給与計算を通じて発覚してしまうからです。

そのため各種税金を給料からの天引きではなく、ご自身で納付するようにすれば基本的に会社にはばれません。

具体的には確定申告を行う際、住民税に関する事項の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」で、給与から差引きではなく「自分で納付」を選ぶことで対応します。

XMは税金を払わなくてもばれない?

結論から言えば、日本円で入出金行っている限りは、最終的にはかならずバレます。一時的にはバレない可能性も高いものの、高額の利益を得れば得るほど、バレやすくもなります。

例えば仮想通貨や、海外の口座のみで入出金をしている場合はバレないケースも多いのですが、それに至るまでに日本の銀行やクレジットカードを使っていると必ず辿られてしまうでしょう。

ちなみに確定申告を行っていなかった罰則例としては、延滞税(年利最高14.6%)や無申告課税(最高20%)が代表例で、悪質と判断された場合は逮捕もありえます。このような状況から、やはり納税は義務と理解し、取引を工夫することで節税していくのがベストとなります。

ちなみに国内FX業者の場合、高額取引トレーダーの情報は業者から税務署に送られます。逃れようがありませんね。

一方XMをはじめとした海外FX業者は日本の金融庁・税務署とは無関係のため、特別何か情報を渡すことはありません。ただし、先述の通り高額の入出金は銀行経由やクレジットカードの決済記録経由で辿られてしまいます。

利益を出せるトレーダーということは、ある程度数字にも強い方だと思いますので、しっかり納税額や対策を考えてXMに臨みましょう。

XMは未成年や学生が利用した場合の税金

XMは18歳以上であれば口座開設が行えますので、未成年や学生でも問題なく利用できます。ただし年間の利益が48万円以上となれば納税が必要となります。詳しくは「被扶養者・学生の場合」でまとめているので確認してください。

また入出金は必ず本人名義の銀行口座やクレジットカードなどが必要になるので、場合によっては18歳以上でもご家族の了承を得る必要があるため、その点は注意してください。

まとめ

今回はXM(XMTrading)で利益を得た場合の確定申告、そして納税金額の計算方法について説明しました。

もちろんこの記事の内容や計算式は、XMに限らず海外FXであれば同じものがあてはまるので、別の業社をご利用の方もぜひ参考にしてみてください。

ただしその場合は、各業者によって取引履歴のダウンロード方法など手順が異なるので、よくマイページなどチェックし、漏れがないよう資料・書類を集めてくださいね。

- XMの税金は総合課税(雑所得)で、課税対象の利益がある場合「所得税」「住民税」「復興特別所得税」を確定申告で納める必要がある。

- 給与所得者の場合20万円以上の利益で課税対象となるので、控除や経費の計算も行い賢く納税しましょう。

- 国内FX業社は申告分離課税で計算式が異なるので注意。

XMをはじめとしてFXはやはり海外業社の方が人気ですし、税金に関しては一般的に総合課税(雑所得)で計算する方が多いと思います。

XMをご利用中の方はもちろん、そのほかの業者をお使いの方、そしてこれからFXを始める方はぜひ参考にしてみてください。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

この度、「ブチにゃんが無料EAで稼いでいる方法を知りたい」という声に応えて、無料EAのノウハウを全てまとめたコンテンツを作成しました!無料EA(自動売買)について興味がある人は以下の記事も要チェックです!

- 自動売買(EA)の始め方

- 稼ぐためのノウハウ

- 無料EAの探しから

- 具体的にブチにゃんが増やした方法

もし分からないことがあればブチにゃんのTwitterアカウント『@Buchinyan79』にて気軽に質問してください!

ブチにゃんのアカウントはコチラ:@Buchinyan79